在万物云收购阳光智博、第一服务收购世纪金源服务集团8%股权后,物管圈即将出现第三笔不花钱的收购。5月8日,江湖存在感较低的浦江中国发布在万物云收购阳光智博、第一服务收购世纪金源服务集团8%股权后,物管圈即将出现第三笔不花钱的收购。

5月8日,江湖存在感较低的浦江中国发布一则“收购、出售”公告:

拟进一步收购上海强生18.53%股权及向上海强生出售上海外滩的全部权益。

又是收购又是出售,且没有提及交易金额,着实让吃瓜群众蒙圈。细读公告后,勿爷才明白其中曲折。

浦江中国收购上海强生18.53%的股权,使其占比升至48.53%。收购代价是上海外滩100%权益,估算的权益价值是3189.6万,全部出售给上海强生。

出售资金中180万用于上海强生增加注册资本的额外注资,3009.6万元用于资本公积金的额外注资。

也就是说,浦江中国用上海外滩换取了上海强生18.53%的股权。

在勿爷看来,由于并没有现金交易,相当于一宗资本运作下的股权置换。

倘若交易完成,原本作为附属公司的上海外滩将摇身一变成为浦江中国的间接联营公司。

阳光智博和万物云股权置换是曲线上市,谋求最大利益,那么浦江中国一买一卖又是为了什么?

值得注意的是,这笔收购出售交易完成后,浦江中国将录得1539.4万元收益,而其2022年净利润仅有2500万。但勿爷觉得这应该不是主要目的。

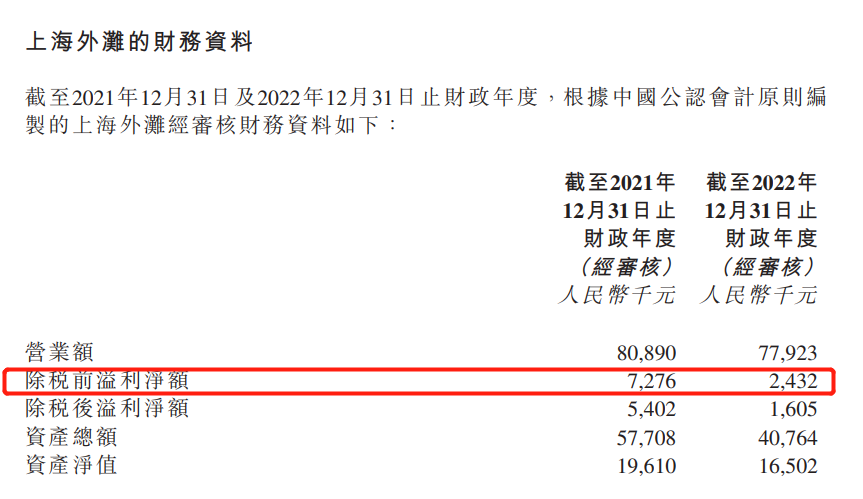

据公告内容,上海外滩2022年的营收7792万,净利润243万,算出净利率只有3.12%,而2021年是8.7%;增速较2021年下降66.58%。和浦江中国2022年业绩表现几乎一毛一样。

所以,从这个角度看,相当于上海强生收购了一家业绩表现不佳的物企,真不知道看中了什么,唯一的好处是扩充了规模。

但对浦江中国而言,相当于抱上了大腿。用浦江中国的表述,这笔交易是看中了上海强生的国企属性。

比如上海强生及其控股公司上海久事财大气粗,拥有多元化业务,如城市铁路机场联络线、北外滩贯通和综合改稿提升工程等公共物业。交易可加强与国企的资源整合,进一步增加公众物业的市场管理份额。

如果单靠浦江中国自身拓展,在虎狼环顾的魔都物管圈难度系数不是一般的高。

所以,除了如上提到的出售收益,变身上海强生二股东的浦江中国主要动机是图谋更广阔的市场份额。

规模依然是上市物企的生存之道。既然大规模并购风口已过,且有减值风险,能花钱解决的问题不是问题,不花钱解决的问题更不是问题。

经过2022年业绩洗礼后,上市物企想要突围,除打独立牌外,要么等疫情走远,要么等关联方好转。

当下疫情不再,但关联方并未好转,只能说情况未再进一步恶化。

所以,物企如想恢复到前几年的“鱼贵”时刻,仅靠关联方回血有点不现实,那么只能另想他法,“不花钱收购”值得一试。

事实上,除了浦江中国,有两家物企早已尝试,如绿城服务联手信达地产设立合资联营公司,碧桂园服务发起了不增加在管面积的收购……

就拿碧桂园服务来说,去年11月官宣以2.33亿港元收购主打“房屋居间业务”的合富辉煌控股21.47%股份,二者成为联营公司。

当时勿爷理解为,碧桂园服务此举是加码房地产交易领域和增值服务。

另外还有第一服务,在碧桂园服务收购合富辉煌股权12天后,公告以1.63个小目标收购世纪金源服务集团8%股权。

虽然第一服务是收购方,但却并没有拿出真金白银,而是通过类似定向增发股票的方式完成。完成后,第一服务以26.4%的股权换取了后者8%的股份,还净落1.63亿配股资金。

Copyright © 2018.jiale All rights reserved.